Какво е връзка? Пазар на облигации Видове облигации

Икономиката е не само наука, която изучава различни сфери на човешката дейност, но и неразделна част от културата.

Не е необходимо всеки да има икономическо образование, но всеки, който се смята за модерен и напреднал, трябва да познава и разбира основните понятия и да има поне някаква представа за ценните книжа. Тази статия ще обсъди каква е връзката, какви видове има, каква форма се произвежда и реализира. Пазарът и счетоводството на този финансов инструмент ще бъдат разгледани. Въпросът за сходствата и различията на такива видове ценни книжа като акции и облигации също ще бъде повдигнат. Да започнем с концепцията.

Какво представлява връзката и как да я използваме?

Това е един вид ценни книжа, които регулират дълговите отношения на хората, организациите и държавата.

Отговаряйки на въпроса каква е облигацията, заслужава да се отбележи, че в този случай задълженията произтичат от юридическото лице, което е участвало в тяхната емисия. Той се задължава да изплати в определено време, т.е. да плати номиналната стойност на хартията на своя собственик. Освен това на облигациите се плаща фиксирана лихва на притежателя.

Облигациите могат да бъдат закупувани, променяни, дарявани или прехвърляни при условия, които ще бъдат уредени от притежателя на този документ. С тези ценни книжа можете да получите допълнителен доход които са в получената лихва и отстъпката, дадена при покупката.

Отстъпката в тази ситуация означава разликата между номиналната стойност и продажната цена. С други думи, това са дългови задължения. Икономическата същност на облигациите в нейното значение е много подобна на заема. За да бъде още по-лесно да се разбере, можем да кажем, че купувачите на тези ценни книжа отпускат собствените си средства на компанията, която ги е издала. След известно време организацията изплаща лихва, а в края на срока на валидност изцяло погасява дълга си.

С концепцията за това, каква е връзката, нека се обърнем към техните видове.

Класификация на облигациите

Въпросните ценни книжа могат да бъдат държавни или корпоративни, в зависимост от предприятието, което ги е издало. Първият, както става ясно, се издава от държавата, а други са търговски организации от различен тип, например банкови облигации. Има още няколко класификации.

Класическо разделение по видове облигации:

- Без сигурност. Този вид ценни книжа дава възможност на собствениците да получат доход и да върнат инвестираната сума. Необезпечените облигации нямат определено обезпечение, а гаранцията за плащане е стойността на кредитния рейтинг на емитента и имиджа на неговата организация. Обезпечените дават подобни права, но има залог под формата на собственост.

- Според срока на съществуване облигациите могат да бъдат с определен период на валидност и без него.

- Облигациите могат да бъдат конвертируеми и неконвертируеми. Първото означава, че те могат да бъдат обменяни за други ценни книжа, докато последните не са.

- В зависимост от това какви облигации под формата на доходност, разграничават купонните и дисконтовите ценни книжа. За първата се изплаща определена лихва по отношение на първоначалната стойност, а за втората, доходът зависи от разликата между номиналната стойност и цената на придобиване.

- По вид доход - фиксиран, фиксиран, плаващ или амортизационен доход. В този случай се разграничават следните видове облигации: според първия вид лицето, което е закупило ценната книга, знае какъв доход ще получи като резултат; на втория - доходът е известен предварително; на трето - доходът може да се променя съгласно договорените правила по време на срока на хартията, при последната - номиналната стойност на облигацията се изплаща постепенно, а лихвата се изчислява върху балансовата сума.

Сравнителни характеристики на акциите и облигациите

И двете ценни книжа са инструмент за привличане на допълнителни средства към организацията. Но все пак те имат определени различия.

- Облигациите могат да бъдат емитирани не само от акционерни дружества, но и от държавата и общините.

- Облигациите не получават дивиденти.

- Облигациите гарантират доход, той е фиксиран и не зависи от това доколко компанията е печеливша.

- Ако компанията фалира, тогава първо се изпълняват задължения към тези, които притежават облигации. Що се отнася до акциите, в този случай първо се удовлетворяват вземанията на кредиторите.

- Собствениците на облигации нямат право да участват в дейността на предприятието.

- Времето за връзка е ограничено. Акциите са в обращение на пазара до 2010 г. T ликвидация на предприятието.

- Облигациите на падащ пазар ще имат повече приходи. В акции, той ще, напротив, на "расте".

- За облигациите цената се променя леко по време на срока. Те са по-зависими от икономическата ситуация и лихвените проценти по депозитите. А стойността на акциите зависи от успеха на компанията.

- Облигациите имат най-висока доходност при минимален риск. Акциите ви дават повече доход при по-висок риск.

Ако говорим за сходства, има само две от тях: и акциите, и облигациите са ценни книжа и се търгуват на фондовия пазар.

Пазарни характеристики

Заслужава да се отбележат основните държавни облигации, тъй като в нашата страна съвременният пазар на облигации е представен основно от държавни ценни книжа. Те могат да бъдат пазарни и непазарни. Най-известни от тях са краткосрочните държавни облигации, облигациите с федерално значение, облигациите на държавните спестовни заеми и облигациите на вътрешните валутни кредити, те се характеризират с вторичен пазар на облигации.

Кой има право да емитира облигации?

Издаването и предлагането на тези ценни книжа може да се извършва от дружества с ограничена отговорност и акционерни дружества в съответствие със закона.

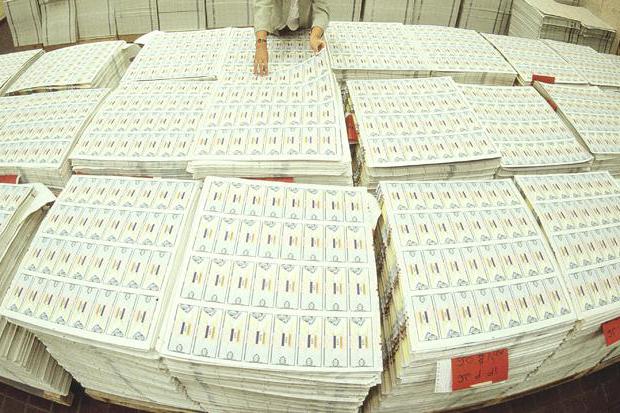

Форма на облигациите

Те могат да бъдат документални (когато правото на собственост е установено въз основа на сертификат) и бездокументарни (когато правото на собственост е фиксирано в специален регистър или сметка).

Емисия на облигации

Две основни условия:

- Те трябва да бъдат публикувани.

- Осигурете едни и същи права в една емисия, независимо от времето на покупка на хартия.

Емисиите се извършват на няколко етапа:

- На първо място, се взема решение за поставянето на облигации.

- Одобри това решение.

- Извършва се държавна регистрация на емисията.

- Поставяне на облигации.

- Доклад за държавна регистрация.

Решението по въпроса е одобрено от управителния орган. Решението следва да посочва следното: t

- Брой и стойност на ценните книжа.

- Форма.

- Ред и срокове за изплащане.

- Начини на поставяне.

- Разходите за настаняване.

Държавната регистрация се извършва от Централната банка, както и от регистриращия орган.

Поставяне на облигации

Подаден от отворен или затворен абонамент. Емитентът завършва процедурата навреме, която е определена в момента на вземане на решението.

Публичният абонамент предполага възможността за получаване на облигации от всички лица на специални търгове. При поставянето на такива облигации се регистрира не само емисията им, но и проспектът.

Чрез затворен абонамент облигациите се поставят само за ограничен брой лица. Заслужава да се припомни, че затворените акционерни дружества имат право да се занимават с настаняване само чрез такъв абонамент.

Не по-късно от един месец след приключване на поставянето на облигациите дружеството, което го е издало, представя доклад на Банката на Русия за резултатите от емисията, за да извърши държавна регистрация на отчета едновременно с регистрацията на емисията.

Освобождаване от счетоводство

Прилага се с помощта на счетоводни правила.

По-специално, разходите, свързани с изплащането на средства по облигации, включват:

- дължими лихви на кредитори;

- заплащане на различни консултации и информационни услуги, свързани с издаването на кредита и други разходи.

Емитентът отразява дълга по облигациите като краткосрочен пасив, ако остане по-малък от една година до падежа. Ако периодът е надхвърлен, той ще се счита за дългосрочен.

Дългосрочните пасиви са отразени в 52 сметки „Дългосрочни задължения по облигации”, които са предназначени именно за отчитане на изчисленията за емитирани ценни книжа, които ще трябва да бъдат погасени не по-рано от 12 месеца. Балансовият баланс се отразява в третата част на пасива на баланса.

12 месеца преди обратното изкупуване на дългосрочна облигация се превежда като краткосрочна. Изпълнението на задълженията се отразява в сметки 521, 522 и 523 и се прехвърля към подсметки по сметка 61 „Текущ дълг по дългосрочни задължения”.

Ако не спазвате тези правила, тогава балансът няма да покаже реална картина, тъй като дългосрочните пасиви ще вземат предвид и тези, които трябва да бъдат изплатени, например в рамките на един месец от момента на баланса. По този начин предприятието ще бъде подведено от компанията, тъй като подсметка 521 няма да съответства на 31-та сметка, а на 61-та сметка.

За да се вземат предвид краткосрочните облигации, не се предоставя отделна сметка в плана, която имат дългосрочните облигации. В този случай е по-добре да има три такива допълнителни сметки по сметка 60 „Краткосрочни заеми“. Натрупаният баланс се отразява в четвъртата част на пасива на баланса.