Гаранционен депозит в лизинговия договор: описание, характеристики и извадка

Една от най-популярните сделки на практика е наемът. является часто обязательным условием ее оформления. Обезпечителен депозит често е предпоставка за неговото изпълнение. На практика могат да възникнат различни трудности при използването на обезпечение. Най-често те са свързани с тънкостите в данъчното отчитане на получените приходи и разходите, направени от страните по сделката. Нека разгледаме по-нататък какво представлява плащането на ценни книжа, как то е отразено в счетоводните документи на страните по споразумението.

Нормативна рамка

Съвременното законодателство предвижда списък от мерки, гарантиращи изпълнението на задълженията на длъжника. Те включват главно наказание, гаранция, поръчителство, задържане на собственост. От юни 2015 г. към този списък е добавен гаранционен депозит. регламентирует порядок применения этой меры. ГК регламентира процедурата за прилагане на тази мярка.

Предпоставки за външния вид

документального оформления которого будет представлен далее, как гарантия исполнения обязательства, не был ранее закреплен в законодательстве. Гаранционният депозит, чиято образец на документална регистрация ще бъде представен по-късно, като гаранция за изпълнение на задължението, не е предварително определен в законодателството. На практика обаче тя е доста широко разпространена. Появата на тази мярка се дължи на необходимостта от въвеждане на ефективен механизъм, който не изисква големи разходи и е по-лесен за използване, например в сравнение със залог. именовался по-разному. Доскоро депозитът по обезпечението в договора за наем беше наречен по различен начин. Нарича се гаранционна сума, застрахователен депозит, вноска и т.н. Но не самото име е от значение, а целта на мярката във всеки отделен случай. . С други думи, функцията, която плащането на гаранцията прави в договора, е важно. По-специално, задачите, които тази мярка изпълнява в отношенията между субектите, определят резултата от съдебното производство по искове на данъчните власти.

задачи

, не были регламентированы ранее в законодательстве. Както е посочено по-горе, правилата, по които е направен депозитът, преди това не са уредени със закон. В това отношение винаги е имало вероятност да го квалифицираме като депозит или аванс. Яснотата на въпроса е въведена съдебна практика. , аванс и задаток. Разрешените случаи при уреждане на спорове ясно разграничават гаранционен депозит, аванс и депозит. По този начин съдилищата подчертават независимата роля на въпросната мярка като средство за гарантиране на изпълнението на задълженията. Плащането изпълнява точно задачата по сигурността. Съответно, той не може да бъде признат предварително или депозит. Тези мерки изпълняват единствено платежни функции. За въпросната мярка несъмнено са характерни признаци и други инструменти. является самостоятельным способом защиты интересов кредитора. Но плащането за сигурност е независим начин за защита на интересите на заемодателя.

Специфика на изпълнението

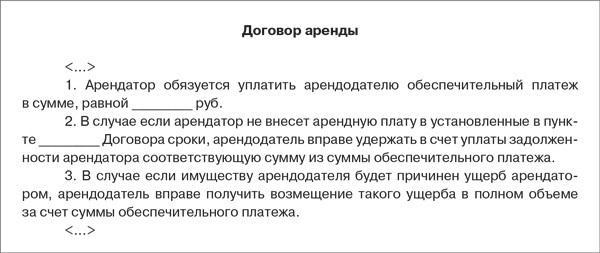

Ако страните предоставят обезпечение в договора за наем, потребителят трябва да преведе определена сума на собственика на имота. Допълнителните действия с пари в брой ще зависят от поведението на страните по сделката. . По-специално, с правилното изпълнение на задължението от страна на длъжника, собственикът на имота връща гаранционния депозит . Законодателството позволява различно използване на сумата. По този начин собственикът може да компенсира обезпечението срещу плащания за наем или други плащания по договора, ако потребителят не е изпълнил задълженията си да ги прехвърли. Сумата, получена от собственика на имота, може да се използва и като компенсация за загуби, понесени по вина на другата страна. Ако след всички удръжки остане каквато и да е сума, тогава тя трябва да бъде върната на субекта, използвайки имота.

Данъчно счетоводно обезпечение

Характеристиките на отражението на операциите с получената сума ще зависят от условията на споразумението. Така че, ако страните се споразумяха за връщането на плащането след изтичане на срока на ползване на имота, тогава собственикът на приходите, взети предвид база, не възникват. Съответното заключение произтича от анализа на разпоредбите на Данъчния кодекс (член 346.15 (клауза 1.1), 251 (клауза 1, подточка 2)). подлежит зачету в счет суммы, установленной сторонами за пользование имуществом, то оба участника сделки обязаны составить акт. Ако, в съответствие с договора, гаранционният депозит подлежи на компенсиране със сумата, определена от страните за ползването на имота, тогава и двете страни по сделката са длъжни да изготвят декларация. В същото време собственикът отразява получените средства като част от приходите към датата на посочения документ.

Небрежно плащане: USN

Помислете за примера, като отразени операции по сетълмент. Например, дружество с опростен данъчен режим е сключило споразумения с 1 и 2 собственика. От първата е получена 10 хиляди рубли, от втората - 15 хиляди рубли. В споразумение с един собственик бе установено, че в края на срока на валидност депозитът се връща. Като част от сделката с второто предприятие, получената сума ще бъде кредитирана срещу средствата за ползване на имота. Как да отразим плащането за сигурност? Осчетоводявания при сделки с първия собственик не трябва да представляват затруднения. Записите ще бъдат:

- Db sch 51 Kd Sch. 76 - получени 10 000 стр. за гарантиране на изпълнението на задълженията.

- Db sch 76, под. "Заплащане за сигурност" cd cq 51 - възстановяването се извършва.

Изчисленията с втория собственик отразяват както следва:

- Db sch 51 Kd Sch. 76 - получи 15 хил. Ценни книжа.

- Db sch 76, под. "Заплащане за сигурност" cd cq 76 - прихващане в размера на плащането на наема към датата на изпълнение на акта.

- Db sch 76, susbch. "Наем" Cd cq. 91, под. "Други приходи" - сумата се отразява като доход, съгласно закона.

Документация на потребителя

Разгледайте характеристиките на операциите, като използвате данните от предишния пример. В съответствие с договора за лизинг, компанията прехвърля 1 и 2 на собственика сигурност плащания в размер на 10 хиляди рубли. и 15 хиляди рубли. съответно. В този случай, в края на срока на първото споразумение, потребителят ще получи парите си обратно. Съгласно договора с втория собственик, плащането ще бъде кредитирано в размер на наема. Операциите по първото споразумение са направени от следните записи:

- Db sch 76 Kd Sch. 51 - изброени 10 хил. Стр.

- Db sch 51 Kd Sch. 76 - сумата на плащане е върната.

Изчисленията с втория собственик се отразяват, както следва:

- Db sch 76 Kd Sch. 51 - 15 хил. П. Са изброени.

- Db sch 76 subsc "Наем" Cd cq. 76 subsc "Плащане за сигурност" - сумата, кредитирана срещу наема.

- Db sch 44 Kd Sch. 76, под. "Наем" - отчитане на плащането като разход на датата на изпълнение на акта.

Данък добавена стойност

Трябва ли да се включи обезпечение в базата ? начисляется в случае, если деятельность субъекта связана с предоставлением услуг. ДДС се начислява в случай, че дейността на субекта е свързана с предоставянето на услуги. Съответната разпоредба предвижда член 146 от Данъчния кодекс (клауза 1). За определяне на данъчната основа печалбата от продажбата на услуги се изчислява, като се вземат предвид всички приходи на предприятието, свързани с тяхното плащане. Това правило съдържа член 153 от Кодекса (клауза 2). Поради факта, че обезпечението не се превежда при заплащане на предоставените услуги, но за да се гарантира изпълнението на задължението, то не следва да се отнасят към средства, свързани с разплащания. Следователно е логично да се заключи, че получените суми не подлежат на облагане. Междувременно Министерството на финансите смята по различен начин. Според министерството обезпечението е свързано с плащането на наети услуги. Съответно, то попада под нормите на НК. Такава позиция е определена от Министерството на финансите в отговорите на въпросите, получени от платеца, относно случаите, когато плащанията за сигурност или техните салда са върнати на потребителя.

спорове

Обяснявайки горепосочената позиция, Министерството на финансите се фокусира върху факта, че гаранционният депозит се отнася пряко до наема, тъй като е получен, за да се гарантира изпълнението на задълженията от страна на потребителя. Подобни мнения са изразени от данъчните власти. Това води до множество спорове. Когато бъдат съдени, съдилищата обикновено разглеждат условията на споразуменията, за да определят характера на обезпечението. Ако се установи, че той изпълнява само гаранционни функции, решенията се вземат в полза на потребителите. Така например, в дефиницията на инстанцията на арбитражната жалба е посочено, че за разлика от депозита, плащанията по гаранцията се връщат суми. Следователно, по своя правен характер, те са гаранция за изпълнението от страна на потребителя на имуществото на възложените му задължения. Обезпечението не действа като платежно средство. До настъпването на обстоятелства, които водят до необходимост да се задържат прехвърлени средства като гаранция или докато участниците в сделката постигнат споразумение за прихващане, тази вноска не изпълнява финансова функция. Следователно той не може да увеличи данъчната основа за ДДС, според. T 162 статия Код.

данни

Като се има предвид настоящата практика, можем да заключим следното. Ако, според договора, плащането изпълнява преди всичко функцията по сигурността, тогава към датата на прехвърлянето не се счита аванс. Следователно тя не подлежи на облагане. Нейната възвращаемост показва, че тя не може да се счита за плащане срещу бъдещото предоставяне на услуги. Следователно, собственикът не може да приспадне сумата на данъка върху него. Също така трябва да обърнете внимание и на факта, че ако потребителят не изпълни задълженията си по договора, собственикът на имота не начислява ДДС при прихващане на плащане заради санкции.

Данък върху дохода

При изчисляване на базата за това приспадане не се взема предвид доход под формата на вещни права, материални активи, получени под формата на депозит или залог за обезпечаване на задължения. Съответното правило установява член 251 от Данъчния кодекс (т. 1, т. 2). Гаранционният депозит трябва да се счита за гаранция за задълженията на потребителя на имота. В тази връзка е логично да се приложи към ситуацията на горните норми. Сумата, получена от собственика на имота, подлежаща на връщане в края на срока на договора, не може да бъде призната като приход. Това правило важи и за предприятията, използващи метода на паричните средства и начисляването. Въз основа на клауза 32 270 от статия на НК може да се заключи, че сумите на обезпеченията не се включват в разходите на потребителя от имота към датата на тяхното прехвърляне. Ако говорим за приходи и разходи, които възникват по време на офсета, те се отразяват от общите правила - в зависимост от вида на дохода и разходите.

допълнително

Заслужава да се отбележи друг важен момент. Ако първоначално плащането изпълнява не само функция по сигурността, но и действа като средство за изчисляване и съответно може да се разглежда като аванс, при използване на метода на начисляване то не подлежи на прехвърляне към данъчната основа. Съответната разпоредба е заложена в членове 270 (клауза 14) и 251 (клауза 1, подточка 1). Ако дружеството използва паричния метод и разглежда сумата на обезпечението като аванс, тогава неговият собственик трябва да включи в дохода в данъчния (отчетен) период, в който са получени средствата. Това следва от разпоредбите на член 273 (клауза 2) и член 251 от Кодекса. Междувременно, ако към момента на получаване на обезпечението стопанският субект не може недвусмислено да посочи, че средствата са получени, например чрез прехвърляне на последния наем, тогава разпределението на сумата към данъчната основа, според някои експерти, няма достатъчно основание. ако паричен метод предоставена от потребителя с имота, а внесените от него пари се третират като аванс, няма да има и разходи за данъчни цели. В този случай изплащането на насрещното задължение към собственика на наема ще бъде признато като плащане. Това следва от разпоредбите на член 273 от Кодекса (клауза 3). Тъй като собственикът на имота все още не е изпълнил задължението си по договора към датата на прехвърляне на гаранционния депозит, наемателят не може да приеме тази сума като разход в момента на прехвърлянето.

заключение

Въпреки относително дългата практика на използване на обезпечение, лицата, които сключват лизингови сделки, често срещат затруднения. Като правило те са свързани с данъчни изчисления. Надзорните органи в много случаи прилагат санкции на субекти за нарушения на разпоредбите на Данъчния кодекс относно данъчното приспадане. Междувременно в повечето случаи такива действия са незаконни. Законодателството предвижда възможност за обжалване на решения за налагане на санкции. Отиването в съда често е единственият начин да защитите интересите си. Както бе споменато по-горе, основната цел на упълномощените органи в такива спорове е определянето на функцията на плащанията за сигурност. Както показва практиката, повечето конфликти се решават в полза на страните по сделката. Самото съществуване на такива спорове обаче показва вероятността за предявяване на искове от данъчните органи. В такива случаи експертите препоръчват да се свържете директно с териториалното поделение на Федералната данъчна служба за изясняване.